个人所得税100万要交多少

摘要:个人所得税是每个公民必须缴纳的税款,而在年度收入超过100万的情况下,如何合理规划纳税尤为重要。本文将从扣除项、税率表、纳税指南和政策建议等方面,详细阐述了个人所得税的纳税情况。在扣除项方面,社保和住房公积金是纳税的重要扣除项;在税率表方面,应缴税款随着收入的增加而逐渐提高;在纳税指南方面,纳税人应了解税收政策,合理规划收入,从而减少税款;在政策建议方面,建议政府进一步完善税收政策,优化纳税环境。

一、扣除项

在缴纳个人所得税时,扣除项是影响税款的重要因素。常见的扣除项包括社保、住房公积金、专项附加扣除等。其中,社保和住房公积金是纳税人在购房前必须缴纳的款项,因此可以在纳税时扣除,减轻了纳税人的负担。专项附加扣除则是指在一些特定情况下可以扣除的款项,如子女教育、继续教育、大病医疗、住房贷款利息或住房租金等。这些扣除项有助于减少税款,为纳税人减轻负担。

二、税率表

个人所得税的税率是根据收入的不同区间而有所不同。在年度收入超过100万的情况下,应缴税款会随着收入的增加而逐渐提高。因此,纳税人应了解税率表,合理规划收入,以减少税款。一般来说,税率表分为几个区间,每个区间都有不同的税率和扣除标准。纳税人可以根据自己的收入情况,选择合适的区间以减少税款。

三、纳税指南

了解个人所得税的相关政策和规定是纳税人必须具备的基本知识。纳税人可以通过以下途径了解税收政策:阅读相关文件、咨询税务部门、参加税务培训等。在了解税收政策的基础上,纳税人可以合理规划收入,如合理安排收入时间、选择合适的税务筹划方案等,从而减少税款。此外,纳税人还可以与家人共同筹划,减少家庭整体的税负。

四、政策建议

为了进一步减轻纳税人的负担,政府应该进一步完善税收政策,优化纳税环境。具体而言,政府可以采取以下措施:提高专项扣除标准、增加扣除项、优化税率表、加强税收监管等。此外,政府还可以推广税收知识,提高公众的税收意识,营造良好的纳税氛围。

综上所述,年度收入超过100万的纳税人应该充分了解个人所得税的相关政策和规定,合理规划收入,以减少税款。同时,政府应该进一步完善税收政策,为纳税人提供更加便利和优惠的纳税环境。

查看未读消息

查看未读消息 查看最新消息

查看最新消息

分享

分享

复制

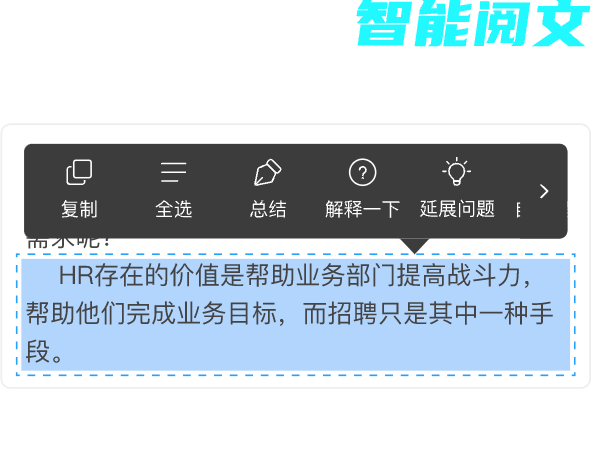

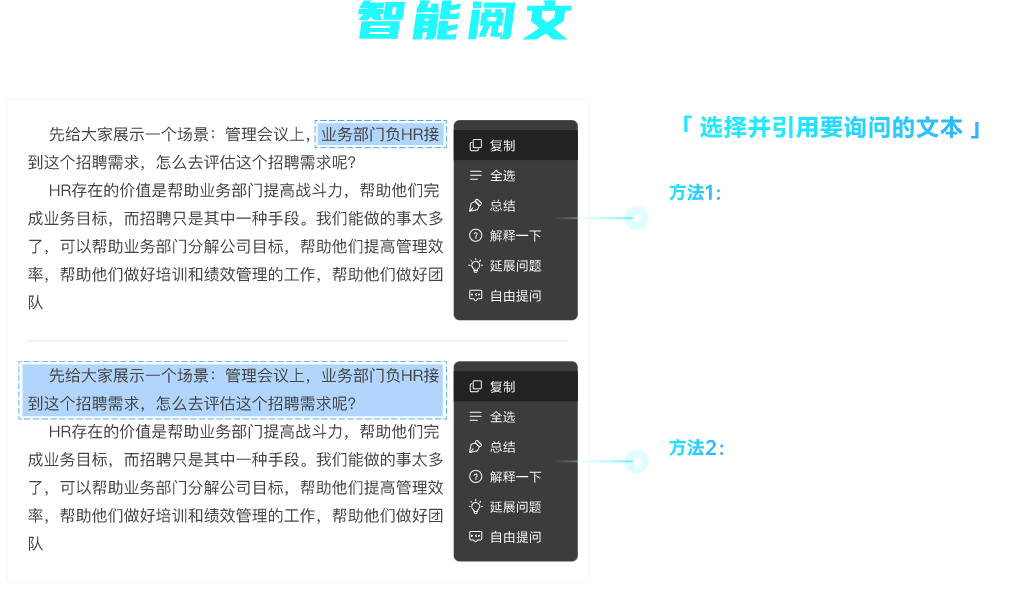

复制 全选

全选 总结

总结 解释一下

解释一下 延展问题

延展问题 自由提问

自由提问

复制

复制 分享

分享